“

背景简述

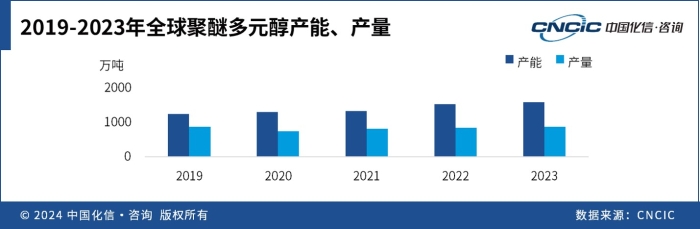

聚醚多元醇是C3产业链的重要下游衍生产品,同时也是合成聚氨酯的核心原料之一。过去5年全球聚醚多元醇总产能呈现快速增长态势,产能年均增长速度为6.5%。至2023年,全球聚醚多元醇产能已经达到近1600万吨/年。产能的增长主要来自亚太,尤其我国作为全球最大的聚醚多元醇产销国,产能的扩张速度也最为迅速。

同期,全球聚醚多元醇产量基本保持稳定,过去5年产量的年均增长速度为0.2%。至2023年达到约870万吨,恢复到了疫情大流行前的生产水平。

全球聚醚多元醇产能的快速增长,以及产量的基本稳定,致使行业平均开工率出现下降趋势。

从全球层面来看,前10大企业占到了总产能的57%,市场集中度还有一定提高的空间。值得注意的是,在前5大企业中,除万华化学产能较大排名第二之外,其他均为外资企业(陶氏、科思创、壳牌、巴斯夫)。而第五到第十位的中国企业和前五大企业的产能规模还有较大差距。

中国聚醚多元醇产业现状与集中度提升趋势

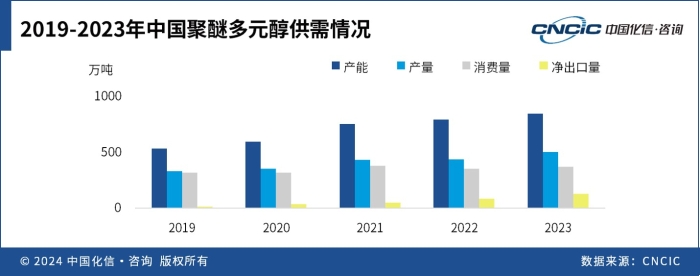

过去5年,我国聚醚多元醇产能年均增速为12%,远高于全球6.5%的水平。至2023年,我国聚醚多元醇产能已经达到约840万吨/年,占到了全球总产能的一半以上。

同期我国的聚醚多元醇产量也快速增长,年均增速11%,至2023年我国聚醚多元醇产量达到约500万吨。需要注意的是,即便我国产量有所增长,但由于我国聚醚多元醇行业市场集中度还不高,大量产品同质化的中小企业激烈竞争,导致整体我国的聚醚多元醇行业平均开工率并不高,过去5年的平均开工率不到60%。

在我国国内聚醚多元醇市场上,前10大企业的产能占比近70%,但相对于欧美地区前5大企业便能占当地90%左右市场份额的市场集中度水平来看,我国市场集中还相对较低。随着未来产业上游产业链配套更为完善的国内龙头企业进一步扩大产能,中小企业将因产业链覆盖不完善而逐步退出市场,这将有助于我国聚醚多元醇市场集中度进一步提高。

中国聚醚多元醇消费与出口趋势

消费方面,我国是全球最大的聚醚多元醇消费国,过去5年年均消费量增速为4%,至2023年消费量达到约370万吨。产品类型主要以普通软泡、普通硬泡、POP聚醚多元醇、高回弹、弹性体为主,且产品的消费结构没有发生明显变化。

不同类型的聚醚多元醇产品应用的领域有所差异。在我国,硬泡聚醚多元醇主要用于冰箱冷柜等产品,其次为建筑板材、交通等领域。软泡聚醚多元醇则主要用于软体家具、交通汽车座椅等领域。

未来随着消费者对生鲜产品需求量增加,冷库冷链等行业会快速发展,这将明显带动硬泡聚醚多元醇的消费。而我国软体家具行业成熟,行业规模增长平稳,对软泡聚醚多元醇的消费增长带动则较弱。

除了满足国内需求,我国也大量出口聚醚多元醇产品。2023年我国聚醚多元醇出口量达到约170万吨。近几年我国聚醚多元醇出口量有较快提升,主要因俄乌冲突、欧洲能源危机等国际事件造成海外聚醚多元醇生产企业生产成本提高,为我国企业扩大聚醚多元醇出口规模创造了有利条件。

随着我国聚醚多元醇产品出口量增长,一定程度上会冲击产业实力不足的他国市场。部分国家已经对我国出口聚醚多元醇产品采取了反倾销政策,这需要出海企业时刻留意目标市场贸易政策变化。如印度本土聚醚多元醇产能不足8万吨/年,为保护本土企业,从2003年印度就多次对华采取反倾销政策。2024年3月,印度反倾销终裁规定建议对中国生产商反倾销税:向万华化学征收534美元/吨,向其他中国生产商征收608美元/吨。另外巴西也为了保护本国产业,于2024年1月对包括聚醚多元醇在内的多种化工产品开展反倾销调查,目前税率尚未确定。

化信观点

目前,整体全球及我国聚醚多元醇产能均处于明显过剩的局面,行业平均开工率并不高。海外发达国家的聚醚多元醇行业已经完成了向龙头集中的市场发展阶段,而我国仍有大量的中小企业同质化产品竞争,市场集中度仍需提高。随着国内覆盖上下游产业链的龙头聚醚多元醇企业进一步扩产,将对中小企业形成挤出效应,我国的聚醚多元醇产业市场集中度也将进一步提高。这将有助于我国企业强化国际市场竞争力,推动整体聚醚多元醇产业高质量发展。

关注我们,了解更多行业观点