“

背景简述

高温尼龙具有优异的综合性能,在热、电、物理及耐化学性方面都有良好的表现。可长期在 150 度以上的环境下工作,具有良好的低蠕变性、抗化学性、韧性以及低吸湿性等性能。

近年来,高性能材料及高端精细化学品作为各大化工企业追逐的热点之一备受关注。其中,高温尼龙以其优异的性能在电子和汽车领域蓄势待发,仅该两个领域对高温尼龙产品的需求量,便几乎占据全球总量的 80%。

由于全球电子和汽车业务不断向中国转移,国内高温尼龙产品需求量逐年增加,但仍高度依赖进口。2016-2020 年间,中国高温尼龙产品净进口量年均增速为 8%,2020 年国内需求量达到 3.7 万吨,但自给率仅为 24%。

国际发展现状

国际头部化工企业优势明显

生产集中度高,议价能力强

高温尼龙依据主链结构不同,主要包括全脂肪族、全芳香族和半芳香族。目前已经工业化的高温尼龙绝大多数是半芳香族聚酰胺,常见的产品有PA6T、PA9T、PA10T、MXD6 等。

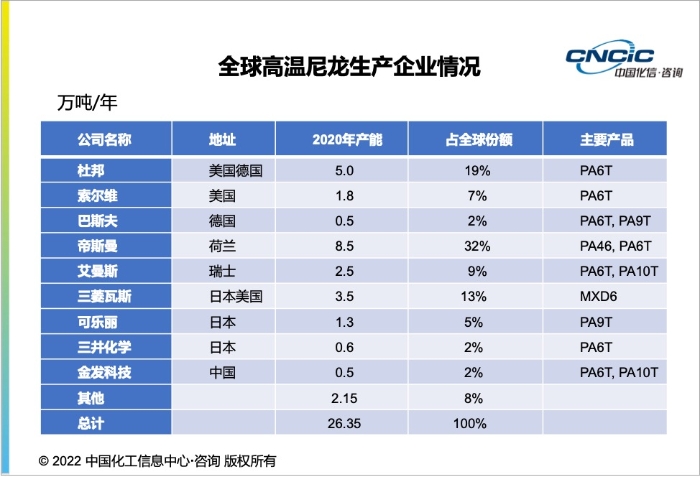

1985-1990 年是高温尼龙发展的黄金时期,但是由于技术门槛高,生产主要集中在 杜邦、索尔维、帝斯曼、艾曼斯、可乐丽、三井、巴斯夫等 国际巨头手中,其产品质量稳定,知名度高,在市场内具有较强的议价能力。帝斯曼独家生产 PA4T、PA46 产品;PA9T 主要由日本可乐丽公司生产;三菱瓦斯做为间苯二甲胺最主要的生产商,主要生产 MXD6 产品;其他国外企业均以 PA6T 产品为主。

虽然目前国内已实现 PA10T、PA6T 的工业化生产,代表企业如金发科技,但目前规模皆偏小,技术积累时间短,市场占有率低,在行业内缺乏话语权。2020 年,全球高温尼龙产能约为 26 万吨,中国产能占比仅 6%。

国内发展现状

原料生产技术难以突破

对进口的依赖性仍在扩大

国内高温尼龙企业经过十几年发展,已经成功实现了从无到有的突破,但产品质量和国外同类产品相比还有一定差距。

技术挑战主要集中于原料二元胺及树脂的生产上,二元胺包括丁二胺、己二胺以及癸二胺等。丁二胺是制备 PA46 和 PA4T 的主要单体,目前由帝斯曼 DSM 独家生产。己二胺是制备 PA6T 的主要单体,国内生产企业有英威达、河南神马等。但现阶段我国尚不具备己二胺原料己二腈生产能力,从而在一定程度上限制了中国 PA6T 的发展。癸二胺是制备 PA10T 的主要单体,国内生产企业有无锡殷达、天津利安隆等。

受上游原料限制,目前国内产业化的产品种类较少,主要以 PA10T 以及中低端的 PA6T 为主,且质量参差不齐,稳定性欠佳,在国际市场竞争中处于劣势地位。目前国内仅有金发可以生产 PA10T 产品,开工率可以达到 90%。国内其余几家企业生产的 PA6T\12T 技术不稳定导致至今开工率不足 30%,年产量仅在 500-1000 吨。

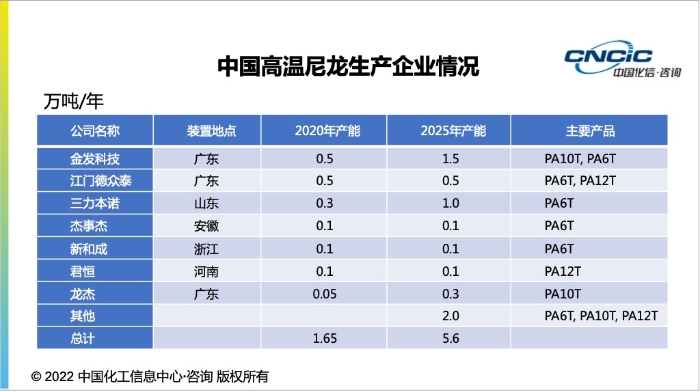

中国目前共有 7 家高温尼龙生产企业,其中金发科技、江门德众泰和三力本诺总产能占全国的 78%。

进口方面,在过去 5 年中,我国高温尼龙的自给率始终维持在 24% 左右,2020 年,进口量相比 2016 年的 3.3 万吨增加了 6000 吨,到 3.9 万吨,但国内产量仅增加了 2700 吨,达 9000 吨。这说明过去 5 年我国对高温尼龙的技术和生产规模都未实现突破性进展,反而对进口的依赖性仍在扩大。

化信观点

2020年中国高温尼龙总消费量为 3.7 万吨,总市场规模相当于 28 亿元;预计到 2025 年中国高温尼龙总消费量为 5.6 吨,总市场规模为 40 亿元。2020-2025 年高温尼龙消费量年均复合增长率将达到 8.7%。

从终端消费领域来看,电子电器行业对高温尼龙的需求增长最快,其次是交通运输领域。2020 年电子电器和交通运输分别占高温尼龙消费量的 58% 和 30%,预计到 2025 年占比将调整为 65% 和 26%。

随着国产化率的提高,新建项目增多,产品价格将进一步下滑,2015 年产品单价在 5.2 万元/吨, 2020 年已经下降到 4.6 万元/吨,产品毛利率维持在 25%。乐观情境下,2025 年中国高温尼龙自给率将提升至 40%-50%。但由于原料己二腈自主生产受限,未来中国新建项目仍将以中低端产品为主

综上所述,高温尼龙产业尚处于成长期,下游需求强烈,但技术壁垒较高,建议关注其在电子和交通领域的应用和研发。