“

背景简述

热塑性弹性体(TPE)因兼具塑料和橡胶的性质而被应用广泛。目前工业化生产的 TPE 主要分为:苯乙烯类(TPS)、烯烃类(TPO)、聚氨酯(TPU)、聚酯类(TPEE)等。

烯烃类热塑性弹性体(TPO)因具有良好的化学稳定性和耐候性、优异的电绝缘性、易加工等优点,被广泛应用于汽车、建筑、医疗、电子电气等领域。TPO 可分为共混型(compounded-type)和反应器型(reactor-made,rTPO)两类。其中,共混型 TPO 又分为机械共混型 TPO(cTPO)和动态全硫化 TPO(TPV)两类。

全球TPO供需现状及预测

1

全球市场供应情况分析

2021 年,全球 TPO 产量约 230 万吨。cTPO 和 TPV 的生产主要采用双螺杆挤出机,在实际生产时会与其他改性产品(如改性 PP)共用产线,实际产能难以完全统计。通常 cTPO 和 TPV 的生产装置为间歇式,生产企业采用以销定产模式,根据市场需求来决定两种产品的产量。而 rTPO 一部分由专用设备生产,一部分由常规聚丙烯装置生产,多由聚丙烯生产企业来生产,产能同样不易单独统计。

国外大型的 cTPO 生产企业大多是聚烯烃生产企业,例如利安德巴塞尔、三井化学、三菱化学、北欧化工等。主要原因是海外 TPO 市场竞争激烈,聚丙烯生产企业具备一定成本优势,且常常收购改性塑料企业以提高其产品附加值与竞争力。

相比于 cTPO,由于 TPV 的技术门槛和产品附加值更高,受原材料成本的影响程度相对低。TPV 生产企业中聚烯烃生产企业的数量占比相对较低,很大一部分是塑料改性企业。

由于 cTPO 生产设备简单且生产灵活,无论是扩产还是切换生产均较为容易。预计未来 5 年全球 cTPO 供应能力将较为充足。

在 rTPO 方面,利安德巴塞尔拥有较大产能的 Catalloy 装置,其余 rTPO 生产企业可通过其 PP 装置切换生产 rTPO,且预计未来还将有多个新进入者,例如美国 Braskem 公司。预计未来 5 年全球 rTPO 供应能力充足。

此外,TPV 可与 cTPO 或其他改性塑料共用同一装置,且生产装置投资费用相对低,建设周期短。随着下游需求增长,现有企业很容易扩产,同时也不乏新进入者。预计未来 5 年全球 TPV 产能仍会增加,供应相对充足。

2

全球市场需求情况分析

2021 年,全球 TPO 的消费量约为 227 万吨,其中,cTPO 135 万吨,rTPO 47 万吨,TPV 45 万吨。

全球 TPO 主要用于汽车、工业产品、消费品和电气应用领域,其中,汽车工业是最大的消费领域,占到总消费量的 66%;工业产品是第二大消费领域,消费占比为 22%;消费品是第三大领域,消费占比为 9%;电气应用消费占比最低,约 3%。

预计 2021-2025 年,全球 TPO 的需求年均增长率约为 3%,到 2025 年消费量将达 255 万吨。其中,亚洲(日本、韩国、中国台湾除外)、中南美、中东欧的消费增速较快,高于全球平均增长水平。

国内TPO供需现状及预测

1

国内市场供应情况分析

目前,中国已经实现了 TPO 的产业化生产,产品大多按订单生产,不预先生产。2021 年,国内 cTPO 生产企业有 15 家以上,大都为民营的塑料改性企业,总产能在 60 万吨/年以上,产量约 58 万吨。最大的生产企业为金发科技,占到国内总供应量的 30% 以上。国内 rTPO 仅中石化中韩石化(武汉)一家企业生产,2021 年产量在 0.4 万吨左右。

2021 年,中国有近 20 家 TPV 生产企业,合计产能达到 7.2 万吨/年,产量约为 6 万吨。道恩股份、江苏顶塑实业、金陵奥普特前 3 大企业合计产能为 5.1 万吨/年,占全国总产能的 71%。但国内只有个别企业如道恩股份的产品能够成功应用于汽车领域,其他企业的产品只能应用于一些中低端领域。

国内多家 cTPO 生产企业仍在扩大其改性塑料产能,例如金发科技的多个生产基地在建改性塑料产能达到 10 万吨/年左右。在改性塑料产能持续扩张的趋势下,预计未来国内 cTPO 供应能力将继续保持充足状态。

rTPO 方面,虽然中韩石化已具备 rTPO 生产能力,但该产品是在一套聚丙烯装置上生产的众多牌号之一,实际能够用于生产 rTPO 的能力有限。除该公司外,未见其他企业研发和生产 rTPO 的计划或实际进展,因此预计未来短期内国内 rTPO 供应能力仍不足。

在 TPV 方面,目前未见在建拟建项目报道。预计随着改性塑料产能的增长,TPV 产能也会相应增加,但 TPV 技术门槛相对较高,因此新增产能规模有限。

2

国内市场需求情况分析

近年中国 TPO 的消费量持续增长,2021 年达到 70.1 万吨,其中 cTPO 的消费量为 58 万吨,TPV的消费量为 11 万吨,rTPO 的消费量为 1.1 万吨。

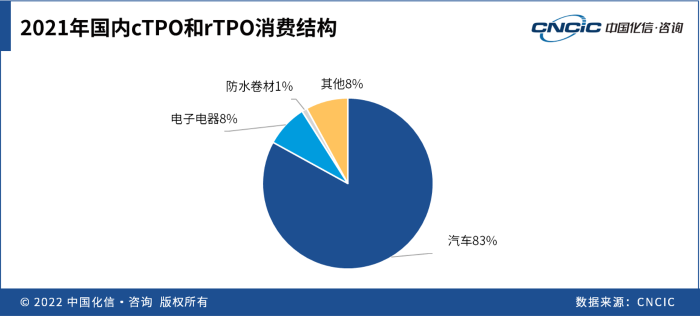

从消费结构来看,2021年,cTPO 和 rTPO 的应用基本一致,最大下游消费领域是汽车工业,消费占比达 83%;其次是电子电器领域,消费占比为8%;防水卷材领域居第三,消费占比为 1%;其他领域消费占比为 8%。

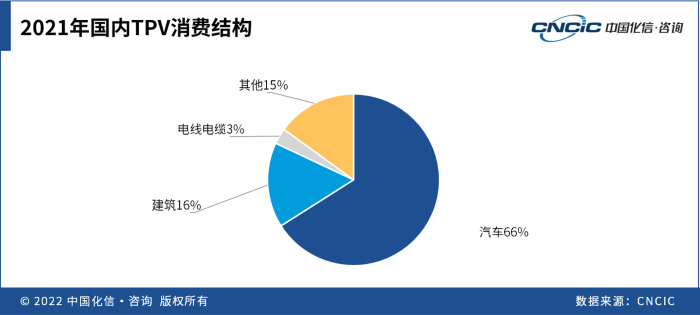

TPV 方面,汽车领域仍为最大的消费领域,占到总消费量的 66%,主要用于制作汽车各种软质的耐候性密封件(包括动态和静态密封件,TPV 用量在 1-5kg/辆)。因此,TPV 和 cTPO 及 rTPO 在汽车领域没有直接竞争关系。其次是建筑领域,占到总消费量的16%,主要应用于门窗密封条,替代传统 PVC 和 EPDM。电线电缆领域占到 3%;其他领域占到 15%。

2016-2021 年,汽车领域 TPO 消费快速增长。汽车轻量化成为汽车工业的一种趋势,TPO 正逐渐取代传统橡胶部件和其他热塑性弹性体(如SBC、其他TPE等)。尤其是 TPO 对 PVC 的替代将成为未来在汽车领域需求增长的重要驱动因素。相比于PVC,TPO 的主要优势包括密度低、使用无卤阻燃剂且易于回收利用,PVC 在各类硬质件、线缆以及搪塑表皮的应用均有可能被 TPO 替代。

目前,汽车中 PVC 的用量仍然较大,TPO具有较大的替代空间。预计 2021-2025 年 TPO 的消费年均增长率约为 3.5%,到 2025 年消费量将提高到约 80.4 万吨。

化信观点

目前国内 TPO 行业总体上处于供需平衡的局面。2021 年,国内 cTPO供 需基本平衡;TPV 净进口量 5 万吨,自给率 55%;rTPO 净进口量 0.7 万吨,自给率 36%。

未来 5 年,随着下游需求放缓,TPO 市场越来越饱和,但部分高端 TPV 产品仍依赖进口。TPO 通常都是改性塑料企业生产,配方和技术是企业核心竞争力。但由于 TPO 市场规模相对小,单套装置规模小,如果没有好的技术基础,现阶段不建议国内企业再进入。

根据欧、美、日等发达国家及地区的聚烯烃和烯烃类热性弹性发展情况看,随着行业发展增速放缓、企业利润变薄,市场竞争日益激烈。聚烯烃生产企业凭借较强的规模和资金实力,逐渐收购 TPO 企业,从而获得共混配方和技术,并在此基础上不断加强研发投入和扩大生产规模,实施上下游一体化生产。

从长远来看,国内石化行业的聚烯烃企业通过收购 TPO 生产企业,从而增强其产品应用开发能力和扩大产品系列化、延长产业链,靠近终端客户和拓展应用市场,或许是一条可行的道路。