“

背景简述

2024年7月11日,欧盟委员会发布公告,对原产于中国的二氧化钛(Titanium Dioxide)作出反倾销初裁,对龙佰集团、中核钛白分别拟加征39.7%和14.4%的临时性反倾销税,对其他公司(包括济南裕兴、广西大华等)则加征35%-39.7%的临时性反倾销税。

中国钛白粉行业高度依赖出口市场,在反倾销影响下,预计短期内将出现供大于求的竞争局面,但长期看,凭借技术和成本优势有望在国际市场保持竞争力。

全球钛白粉行业集中度较高,头部企业具有较强话语权

截至2023年底,全球钛白粉总产能约940万吨/年,分布较集中,其中,中国产能520万吨/年,全球占比55%;美国钛白粉产能136万吨/年,位居第二,其他国家和地区产能相对较小。全球钛白粉龙头企业Kronos预计,行业不太可能有进一步的大规模产能增加,且在可预见的未来,欧洲或北美地区不太可能新建钛白粉工厂。

从企业竞争格局看,全球钛白粉行业的集中度较高,CR5(前五家企业产能占比)约为50%。头部企业对全球钛白粉供应具有较强的控制力,能够对产品价格和市场趋势产生重要影响。近年来,受设备老化、成本高企及环保等因素影响,海外部分头部企业产能已退出,如泛能拓于2017年在波兰Pori工厂火灾后放弃重建产能,在2023年3月宣布永久关停意大利Scarlino工厂和德国Duisburg工厂(合计硫酸法钛白粉产能13万吨/年),并于2023年10月公司宣布破产重组;康诺斯2021年关闭位于德国Leverkusen工厂的3.5万吨/年硫酸法钛白粉生产线;美国科慕于2023年7月关闭中国台湾15万吨/年氯化法钛白粉工厂。

目前全球范围内,中国龙佰集团钛白粉以151万吨/年的产能位列第一,占全球产能16%,其次为美国科慕(Chemours)和美国特诺(Tronox),产能分别占全球11.7%和11.5%。

从需求看,钛白粉市场受多种因素的影响,包括宏观经济状况、下游行业需求、原材料成本以及国际贸易政策等,其市场需求与全球各地区市场的GDP和总体经济状况紧密相关。长期来看,钛白粉的市场需求将以每年2.5%的速度增长,2023年全球需求量约为680万吨,其中约60%为高性能颜料。预计2024年全球需求量较2023年小幅增长。

中国钛白粉市场集中度较高,未来仍有较多新增产能计划

近年来中国钛白粉产能高速增长,2023年全国钛白粉行业具备正常生产条件的全流程型生产商共42家,总产能520万吨/年,总产量为416万吨,其中金红石型产品360万吨,锐钛型产品42万吨,非颜料级及其他产品14万吨,行业平均产能利用率为80%。从工艺看,采用纯氯化法工艺的有2家(中信钛业、宜宾天原海丰和泰),同时具有硫酸法工艺和氯化法工艺的有3家(龙佰集团、攀钢钒钛、鲁北化工),其余37家均为纯硫酸法工艺。

我国钛白粉市场集中度相对较高,已形成“一超多强”的竞争格局。龙佰集团总产能位列国内第一,中核钛白、山东东佳、金海钛业分别为40万吨/年、24万吨/年和20万吨/年,分别排名第二至第四。另有约10家企业规模在10万-20万吨/年之间。

未来仍有较多新增产能计划,根据现有规划项目统计,预计未来2-3年,中国钛白粉总产能至少增加至700万吨/年左右,占全球总产能的2/3。

随着各地扩产项目陆续竣工投产,中国钛白粉生产商数量持续增加。但当前大多数企业产品质量相差无几,中低端过剩、高端不足。在此情况下,国家密集出台了一系列产业政策。2023年7月,发改委等五部委发布《重点工业领域能效标杆水平和基准水平(2023年版)》,其中钛白粉被列入严格管控产业,淘汰落后产能需在2026年底以前完成,不达标就淘汰退出。2023年12月,发改委公布《产业结构调整指导目录(2024年本)》,将氯化法钛白粉从鼓励类剔除。

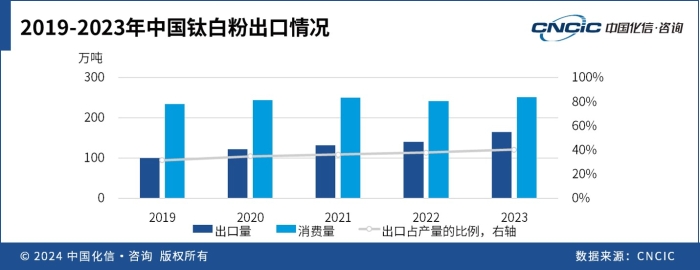

从消费看,钛白粉主要应用于涂料、塑料、造纸、油墨和日化等领域,2023年中国钛白粉表观消费量约为250万吨,基本与2022年持平。人均消费量为1.86公斤,约为发达国家人均水平的55%。目前,中国经济已进入中低速发展时期,短期内靠内需拉动钛白粉市场的效果非常有限。近年来,国际市场是中国钛白粉的支柱市场之一,年出口量基本占产量的1/3以上。预计2024年新房销售市场依然面临下行压力,国内钛白粉市场承压运行,欧盟反倾销对我国钛白粉行业将产生一定压力。

多地区对中国钛白粉产品发起反倾销调查

我国钛白粉出口总量从2019年的100万吨增至2023年的164万吨,年均增长13%。其中,亚洲占比总体上保持在55%左右,欧洲和南美洲市场份额分别在20%和10%左右。

从钛白粉出口国家看,新兴和发展中国家对带动我国钛白粉出口量持续增长起到重要作用,印度、巴西、土耳其、阿联酋等国家年复合增速高于平均水平,越南、印尼、马来西亚等国家增长较快。

随着中国钛白粉产业在全球市场中地位的提升,海外多地开始采用反倾销措施提高贸易壁垒。2023年,欧洲对中国钛白粉产品发起反倾销调查,旨在保护欧盟钛白粉生产商。欧盟委员会于2023年11月13日宣布启动调查,调查期覆盖2022年10月至2023年9月,损害评估则回溯至2020年。调查声称,中国钛白粉以45%-65%的倾销幅度进入欧洲市场,导致当地生产商面临严重挑战,甚至停产,从而增加了欧盟对外部关键原材料的依赖。2024年7月11日,欧盟委员会发布公告,对原产于中国的二氧化钛(Titanium Dioxide)作出反倾销初裁,对龙佰集团、中核钛白分别拟加征39.7%和14.4%的临时性反倾销税,对其他公司(包括济南裕兴、广西大华等)则加征35%-39.7%的临时性反倾销税。

除欧盟外,印度、巴西也于近期对中国钛白粉发起反倾销调查。2024年3月28日,印度商工部发布公告称,应印度三家主要生产钛白粉的厂家提交的申请,对原产于或进口自中国的二氧化钛发起反倾销调查。2024年4月30日,巴西发布2024年第15号公告称,应巴西国内一家主要生产钛白粉的企业提交的申请,对原产于中国的金红石型二氧化钛发起反倾销调查,涉案产品为金红石型钛白粉颜料。

反倾销仅仅是结合产品的价格和利润,单一的针对产品的外来竞争者,通过强硬的关税政策手段加以干扰,阻止非本地产品流入。欧盟加征关税表面上是为了保护本土钛白粉生产企业的利润,但实际上,当地经济环境恶化削弱了本地产品的国际市场竞争力,真正导致欧洲地区钛白粉成本过高的原因是高昂的能源价格、物价持续上涨、不断增加的人力成本、海运费及汇率波动等多个方面。

化信观点

中国钛白粉行业受到反倾销措施的影响不可忽视,后续若反倾销事件无法逆转,国内钛白粉企业在欧洲等国际市场的竞争力将会削弱。但预期国内龙头钛白粉企业大概率不会收紧产能而是选择开拓其他海外市场,竞争将更为激烈。

对于氯化法钛白粉生产企业,如果掌握低品位矿冶炼高钛渣的技术,就可以避免氯化法工艺中使用价格更高的人造金红石原料。产品是否能够满足高价应用领域的质量要求也是关键。

总体来看,对于中国钛白粉生产企业而言,需要积极应对诉讼以捍卫自身利益,同时也需加大其他市场的开发力度。更重要的是,应加快技术创新、提高产品质量,以硬实力在国际市场中增强竞争力。短期内欧盟的反倾销税直接影响到中国钛白粉的出口,但从长期看,凭借技术创新和成本控制能力,国内企业仍将会在国际市场保持竞争力。同时,中国钛白粉行业内部正加速淘汰落后产能,鼓励先进产能的兼并重组,控制产能快速增长趋势,提升整个产业的国际竞争力。

《2024 中国化工行业发展报告》

现已发布,欢迎咨询 !

关注我们,了解更多行业观点