聚丙烯(PP)属于热塑性树脂,是五大通用合成树脂之一。其制品在耐热、耐腐蚀、透明性等方面具有优异性能,目前已被广泛应用于日用品、工业品、医疗和新能源等领域。

近年来,我国大力投资煤制烯烃及丙烷脱氢等非传统原料的聚丙烯装置,民营大炼化项目纷纷落地,推动国内的聚丙烯产能大幅提升。

纵观全球,聚丙烯产能集中于以下4个区域:中东利用其低廉的原料优势,大力发展石化产业,推动聚丙烯产能快速增长;印巴不断扩大的消费市场推动聚丙烯工业进入产能快速增长通道;东欧和俄罗斯不断推进石化产业发展。与此相反,北美,西欧及南美,伴随着一些高成本的老旧装置逐步关停,聚丙烯工业发展速度放缓,整体产能呈现下降趋势。

2020年我国聚丙烯产能达到2816万吨/年,产量达到2554.4万吨,表观消费量2971.2万吨,自给率达到86%。

近三年我国进入聚丙烯产能爆发期,2018年新投产项目两个,共计产能70万吨/年;2019年新投产项目5个,共计产能202万吨/年;2020年新投产项目9个,共计产能415万吨/年;呈快速增长态势。据不完全统计,未来五年将投产约80万吨/年产能的聚丙烯装置。

当前我国经济发展进入新常态、全球受新冠肺炎疫情冲击,国内聚丙烯市场的竞争将更加激烈。新进入企业需要对产品的组合和营销进行更细致和精准的研究。

随着国内聚丙烯产能的扩张,我国聚丙烯产品的自给率保持稳定,从2016年的86.4%到2020年的86.0%。近五年,我国聚丙烯进口量在消费量中占比稳定,特别是中高端聚丙烯专用料产品,其市场处于国外领先企业主导之下。

基于以上原因,国内聚丙烯企业,特别是新进入的聚丙烯生产企业,需要对市场现存的两大问题进行深入思考:

1) 我国聚丙烯产业存在结构性供应过剩问题,部分中高端专用料品种仍依赖进口供应。

2) 我国聚丙烯产业在国内存在供需区域不平衡问题,大量煤化工企业位于聚丙烯消费量少的西北地区,需要运输至需求量多的华东和华南地区。

区域不平衡问题主要由资源禀赋的不同导致,本文着重从中高端聚丙烯专用料的角度,为行业内的企业产品规划与市场分析提供支撑。

基于中国化信·咨询的市场研究结果,选取特色鲜明的四种高端聚丙烯专用料分析其发展现状及未来态势。通过对聚丙烯产品进口情况的分析,目前对外依存度较高的高端聚丙烯专用料主要包括两大类产品。

第一类:一些大宗品种的高端牌号,如高结晶度聚丙烯、高刚性聚丙烯和高熔体强度聚丙烯产品等。

第二类:一些特殊品种的聚丙烯产品,如超低灰分聚丙烯产品等。

·四类高端聚丙烯专用料市场洞察

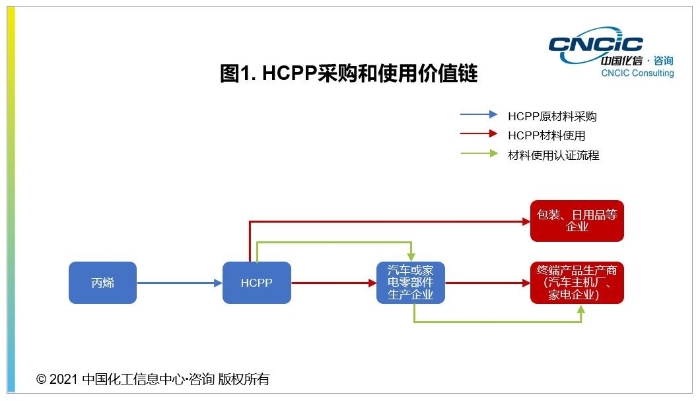

高结晶度聚丙烯(以下简称HCPP)是基于性能特点筛选出的一类聚丙烯材料,分为共聚和均聚两大类,共聚产品主要用于汽车和家电等下游领域,均聚产品主要用于食品包装行业。

2019年我国HCPP市场消费量约为50万吨,汽车和包装行业是HCPP最大的下游应用领域,消费量占总消费量的70%。

均聚HCPP产品的国内供应商代表为洛阳石化和广州石化。共聚HCPP产品的市场被韩国SK化学、北欧化工和利安德巴塞尔等公司占据,国产只有中沙天津和燕山石化在这一细分产品领域有一定市场份额。

共聚HCPP市场方面,主要依靠进口供应,进口比例达到89%,国产占比仅11%。领军企业SK化学在中国的HCPP市场占比达到35%,典型牌号有BX3800、BX3900和BX3920等;北欧化工(Borouge)的市场占比达到24%,典型牌号为BJ356AI;利安德巴塞尔占有14%的市场份额,典型牌号有EA5074、EA5075、EP540V等;国内企业中的中沙天津石化和燕山石化。韩国是中国市场最大的共聚HCPP供应来源地,主要供应商包括SK、Lotte和Hanwha Total等企业。

均聚HCPP市场方面,国产产品占据主要市场份额,96%的产品由中国企业供应,洛阳石化和广州石化两家市场占比接近50%。4%通过进口供应,主要来自利安德巴塞尔和韩国SK化学两家公司,产品合计占比3%。。

预计未来HCPP的应用领域不会发生太大变化,仍以汽车和包装为主,2030年HCPP产品在包装领域的应用占比将进一步扩大,汽车领域则因汽车行业整体增速的放缓而导致占比下降。

2.高刚性聚丙烯(HSPP)

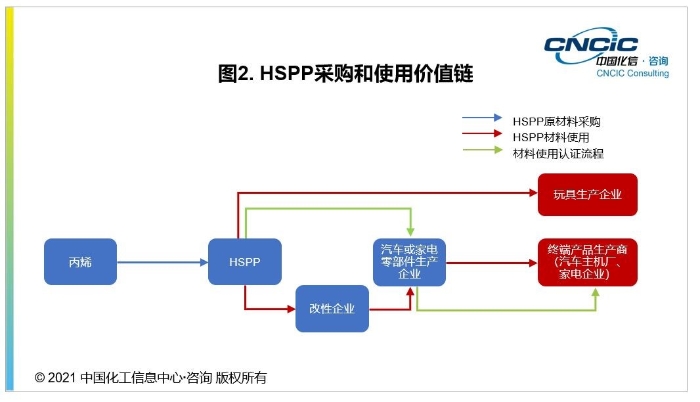

高刚性聚丙烯(以下简称HSPP)产品也是基于聚丙烯材料的性能特点筛选出的一类聚丙烯材料,与HCPP材料的区别主要在于Izod冲击强度参数。 HSPP主要用于汽车、玩具和家电等下游领域,其中汽车是最大的下游消费领域,占比超过50%;玩具为第二大消费领域,占比超过30%。

HSPP提高了改性材料的韧性,有助于改性材料企业将塑性体负荷水平降至最低,从而简化改性材料的配方,同时伴随着汽车行业对材料要求向着轻量化和高性能化的方向发展,未来我国HSPP在汽车领域的应用将持续增长。

我国HSPP产品供应商较多,且中低熔指产品供应呈现过剩趋势,2019年我国市场消费量为35万吨。

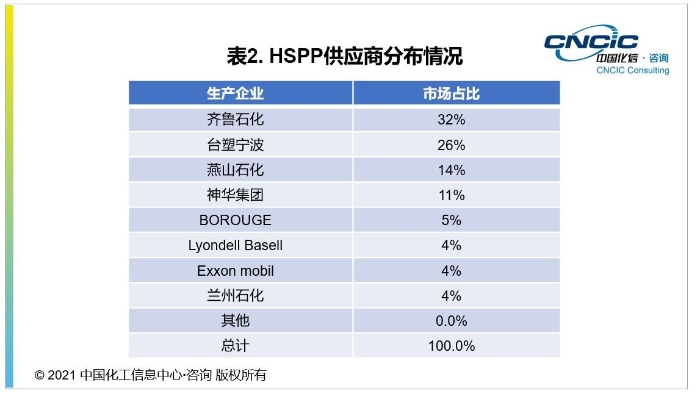

HSPP国内产品占据主要市场。齐鲁石化、台塑宁波和燕山石化是我国市场主要产品供应商;另有10%以上的HSPP产品依靠Borouge, Lyondellbasell和Exxonmobil等国外供应商进行供应。

3.超低灰聚丙烯

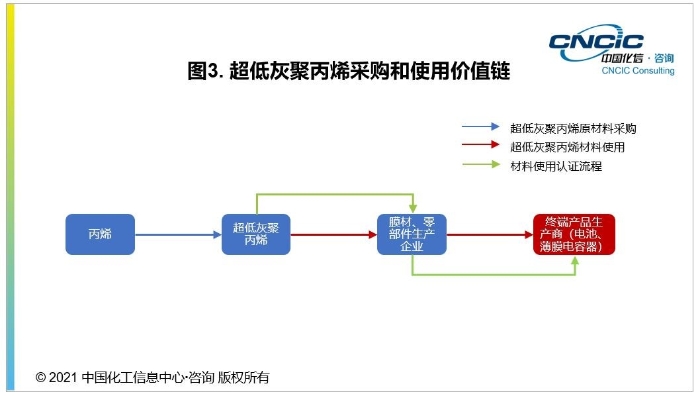

超低灰聚丙烯主要用于电池隔膜和电容膜领域。

全球超低灰聚丙烯供应商主要为韩国大韩油化、北欧化工和新加坡TPC,三家供应量占全球总供应量的90%以上。国内目前只有中原石化成功开发的相关产品得到市场认可,并逐步扩大市场份额。中原石化年产量约5千吨;其余9.9万吨依赖进口供应。中国低灰分聚丙烯产品主要由韩国大韩油化(KPIC)、北欧化工和新加坡TPC三家供应,三家进口量合计占总进口量的99%。

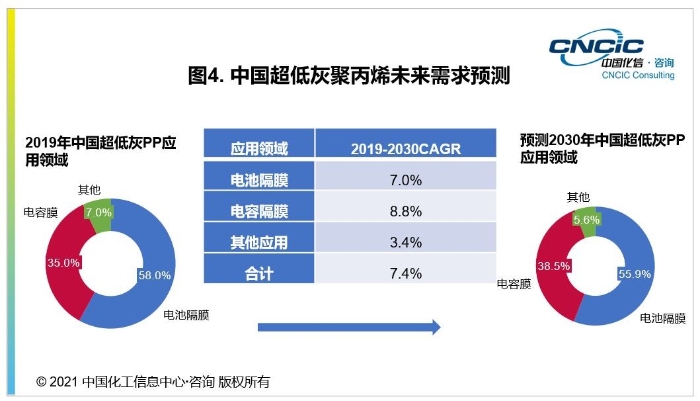

2019年中我国超低灰聚丙烯共消费量为10.4万吨超低灰聚丙烯,应用量最大的为电池隔膜行业,其次为电容膜行业;预计2020年到2030年消费量将以7.4%的速率增长。

在其他应用中,超低灰聚丙烯还可用于,汽车行业(门锁)、婴儿用品、家电行业、医疗领域及改性材料领域,但使用量较少。

电工膜(电池隔膜和电容膜)是低灰分聚丙烯的主要应用领域,所以其均价与整体均价保持在同一水平,汽车、婴儿用品及家电应用是其高附加值领域,但市场较封闭,市场容量小,开发难度较大。

4.高熔体强度聚丙烯(HMSPP)

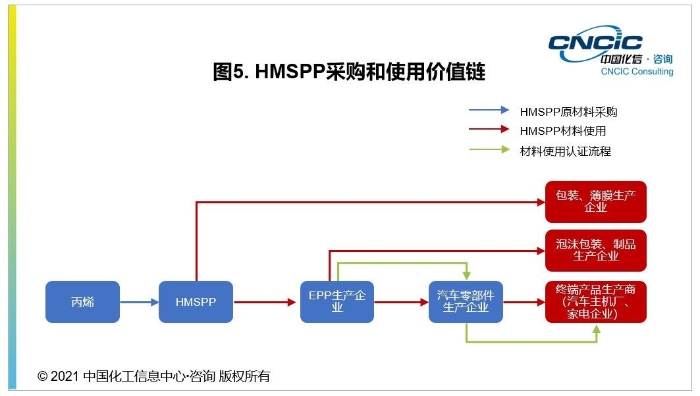

高熔体强度聚丙烯(以下简称HMSPP)具有比普通聚丙烯更高的熔体强度,在熔融加工过程中会发生应变硬化现象,HMSPP产品的加工温度范围比普通聚丙烯宽,可以用于生产发泡聚丙烯、涂覆、吹塑。

我国HMSPP主要用于聚丙烯发泡,其次在中空产品注塑和薄膜等领域也有应用。具有长支链结构的HMSPP,其支链结构在吹膜工艺中可以起到成核剂的作用,细化晶核作用明显,可以有效提高膜的透光率,并降低产品雾度。具有成型工艺易调整、加工温度范围宽、制品透光率佳及壁厚均匀等特点。

国内HMSPP产品总需求量为5.2万吨,主要由上海石化、新加坡TPC和韩国LG化学供应。HMSPP国产产品与进口产品在品质和口碑上仍有差距。目前国内HMSPP产品主要用于发泡聚丙烯的生产,由于主要下游EPP市场较小,EPP生产企业议价能力较弱,HMSPP产品处于市场规模小但盈利能力尚可的状态。由于市场规模较小,各生产企业对应牌号较少,一般以一个主要牌号来进行供应。

·高端聚丙烯专用料市场前景看好

我国高端聚丙烯专用料市场前景看好,对于聚丙烯行业的转型升级和相关下游产业的健康发展具有重要意义。

随着中东和北美聚烯烃产品对全球聚烯烃材料贸易格局的冲击和国内大炼化项目的相继投产,未来我国聚丙烯市场的竞争形势将更加激烈。特别是在通用料和中低端专用料方面,将面临国内产能过剩、海外低成本产品涌入和同质化竞争严重的格局。

从长远发展角度看,我国聚丙烯产业亟待转型升级,国内聚丙烯生产企业需要转变产品思维,由提供大宗合格产品向为下游客户提供整体解决方案转变。深耕细分市场领域,与行业链条上的各参与方(经销商、中间用户、终端用户)进行深度融合提供定制化的产品开发和技术服务。

新兴产业发展有受到外国“卡脖子”的可能。随着我国整体产业升级,特别是新能源、新基建相关领域,对于高端聚烯烃的需求快速上升,但部分产品仍严重依赖进口供应,对产业链的健康发展带来潜在风险。

本文刊载于《中国化工信息》期刊

中国化工信息中心版权所有,任何单位和个人未经许可,不得擅自转载使用。如需转载,请联系consulting@cncic.cn或+86 10-6444 4034